日期 :[2025年03月14] 編輯 : 邦誠財稅 【糾錯】 瀏覽次數 338

實務中,經常會有企業銷售業務已經收款開具發票后,長時間不發貨不確認收入,這樣看似平常,但卻不符合正常的銷售行為,這樣真的可以嗎?我們今天就來說一說這個話題。

所得稅長期不申報被查

補稅上千萬!

近日,國家稅務總局徐州市稅務局第三稽查局就對江蘇某工業制造業企業已開具增值稅發票卻長期不結轉收入的行為進行稽查,最終要求該企業補稅上千萬,我們具體來看。

稽查要點:

1、年度申報的增值稅銷售額與企業所得稅應稅收入存在明顯差異

2010-2018年9個年度內,共有8個年度增值稅銷售額大于企業所得稅應稅收入。

2、賬面已開票尚未發貨金額巨大

企業設置“待發出產品”科目,2018年該科目貸方余額(已開票但尚未發貨)為2.11億元,占當年銷售收入的88.4%。

3、查賬顯示客戶已付款卻未收貨

應收賬款”科目,2018年度“期末余額為9300萬元,遠小于“待發出產品”科目。企業所屬的行業是充分競爭行業,生產產品并非緊缺商品,客戶付款后長期未收貨的情況不正常。

4、實際庫存遠小于賬面金額

檢查人員進行實地盤點,發現企業庫存產成品的實際數量、成本遠小于賬面數量和金額。

處罰結果:確認未結轉收入1.1億,補稅加罰款2347萬!

企業在收入能夠可靠計量、成本能夠可靠核算且貨物已發出的情況下,2016-2018年三年內未結轉收入近1.1 億元。徐州市稅務部門共追繳稅款1185.87萬元,加收滯納金568.78萬元,并處罰款592.94萬元。

企業所得稅收入與增值稅收入

必須一致嗎?

正常情況下是要保持一致的,但也有特殊情況。我們先來看一下兩者收入的計算,然后為大家舉例說明。

1、增值稅收入=增值稅申報表上1-12月份累計銷售額=(一)按適用稅率計稅銷售額+(二)按簡易辦法計稅銷售額(三)免、抵、退辦法出口的銷售額+(四)免稅銷售額

2、企業所得稅收入=申報表上的營業收入

=主營業務收入+其他業務收入

正常情況下,這兩者的收入是要保持一致的,但由于稅法上一些特殊的規定,也會存在不一致的情況。

舉個例子:

梅松公司是一家制造業公司,屬于增值稅一般納稅人,2022年12月20日向稅臺公司銷售貨物,并與當天開具增值稅專用發票,價稅合計1130萬。2023年1月10日,貨物運抵稅臺公司,雙方完成交貨。

針對上述業務,梅松公司于2022年12月確認增值稅收入1000萬元,未確認企業所得稅收入,問:財務人員報稅時,是否需要調整申報表?

答:不需要。分析如下:

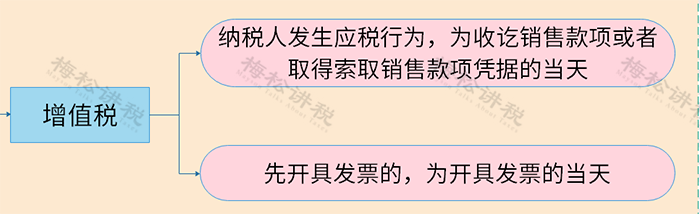

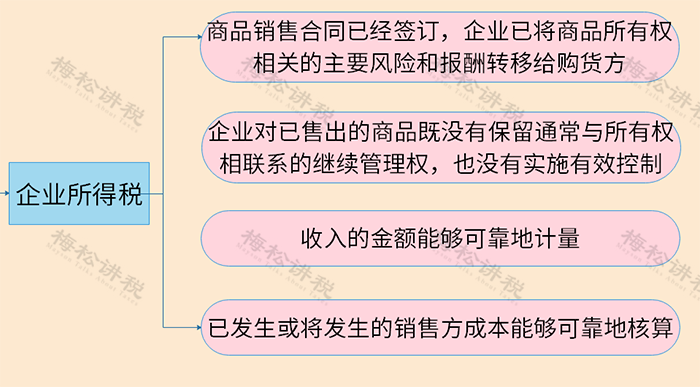

(1)增值稅收入的確認時點為:

(2)企業所得稅收入的確認時點為:

(3)在本案例中,梅松公司于2022年12月提前開票,納稅義務已發生,因此確認當月增值稅收入符合稅法規定。

由于貨物交付時間為2023年1月10日,在2022年12月,梅松公司尚未將商品所有權相關的主要風險和報酬轉移給購貨方稅臺公司,不符合企業所得稅收入確認條件。因此,梅松公司未將該筆業務確認企業所得稅收入符合稅法規定。

所以,梅松公司因增值稅與企業所得稅納稅義務發生時間不同,導致產生差異符合稅法規定,不需要人為調整一致,屬于正常情形。

-END-

來源:本文素材來自梅松講稅、官方媒體、網絡新聞。如有不妥,請聯系刪除。

上一頁:切勿拖延!企業被列入經營異常?后果比你想象的更嚴重~

下一頁:商標和版權的區別是什么?為什么申請商標后還需要登記版權?